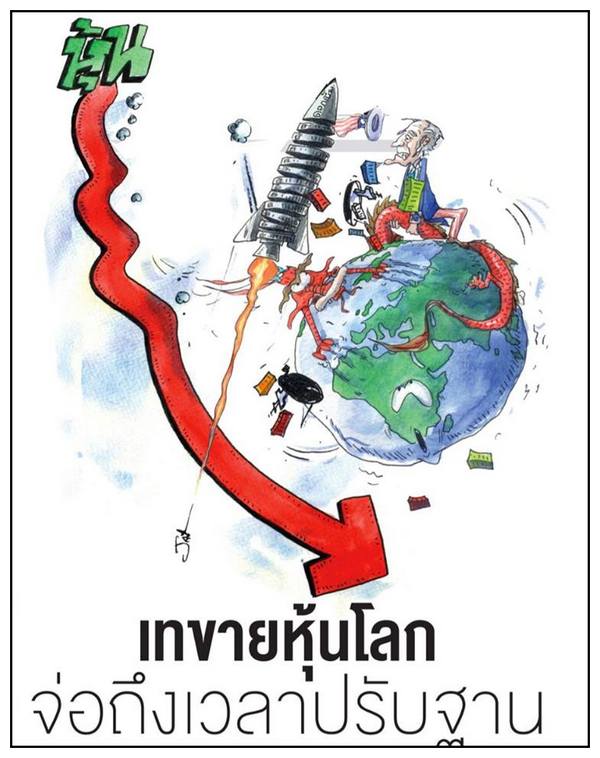

เทขายหุ้นโลก จ่อถึงเวลาปรับฐาน : ช่วงรอยต่อระหว่างวันที่ 10-11 ต.ค. ที่ผ่านมา นับเป็นฝันร้ายของนักลงทุนทั่วโลกที่เผชิญกับภาวะตลาดหุ้นปิดลบแรงที่สุดในรอบเกือบ 1 ปี

ตั้งแต่สหรัฐ ไล่มาจนถึงเอเชีย และยุโรป พร้อมเพรียงกันถ้วนหน้า

ดัชนีอุตสาหกรรมดาวโจนส์ลบไปถึง 831.8 จุด หรือ 3.15% ปิดที่ 25,598.74 จุด ขณะที่ดัชนีเอสแอนด์พี 500 ลบ 3.29% ปิดที่ 2,785.68 จุด นับเป็นวันเลวร้ายที่สุดในรอบ 8 เดือนของดัชนีทั้งสองตัวนี้ที่ถูกเทขายใน วันเดียวมากที่สุด ส่วนดัชนีแนสแด็ก คอมโพสิต สาหัสยิ่งกว่าเพราะถูกเทขายหุ้นกลุ่มเทคโนโลยีที่เคยเป็นดาวเด่นกันอย่างหนัก จนหุ้นดิ่งลงไปถึง 4.08% ปิดที่ 7,422.05 จุด แย่ที่สุด นับตั้งแต่เดือน มิ.ย. 2016

สถานการณ์ที่น่าตื่นตระหนกเช่นนี้ขยายวงตามมาทั่วโลก โดยเฉพาะตลาดจีนที่ลงหนักไปถึง 5% นำโดยดัชนีเซี่ยงไฮ้คอมโพสิตที่ปิดลบ 5.22% ฮั่งเส็ง 3.54% คอมโพสิต เกาหลีใต้ 4.44% นิกเกอิ 225 ลบ 3.89% และเวทเต็ด ไต้หวัน 6.31% ส่วนตลาดหุ้นยุโรปเมื่อวานนี้ก็แดงเดือดถ้วนหน้าระหว่างการซื้อขายเช่นกัน แม้จะไม่หนักเท่าฝั่งสหรัฐและเอเชียก็ตาม

ปัจจัยที่ทำให้เกิดการเทขายอย่างหนักในครั้งนี้ก็มาจากหลายองค์ประกอบด้วยกัน ตั้งแต่เรื่องดอกเบี้ย สงครามการค้า การเก็งกำไรความเสี่ยงระยะสั้น และการโรเทตหุ้นในตลาด

ผลตอบแทนพันธบัตรสหรัฐ หรือบอนด์ยีลด์อายุ 10 ปี ที่ไต่ระดับขึ้นมาตั้งแต่สัปดาห์ที่แล้วแตะสูงสุดรอบ 7 ปี พุ่งขึ้นอีกครั้งเมื่อวันพุธที่ผ่านมา เพราะได้แรงหนุนจากอัตราเงินเฟ้อสหรัฐ

เดือน ก.ย. ที่ปรับขึ้นอีก 0.2% เป็นปัจจัยหนึ่งที่ทำให้เกิดการเทขายในตลาดหุ้นครั้งนี้ คล้ายกับการปรับฐานเมื่อเดือน ก.พ.ที่ผ่านมา แต่ก็ไม่ใช่ปัจจัยทั้งหมด

ไฟแนนเชียลไทม์ส ระบุว่า ยังมีองค์ประกอบอื่นๆ ร่วมด้วย ตั้งแต่การเก็งกำไรความเสี่ยงระยะสั้นที่สูงขึ้น โดยสะท้อนผ่านการแห่ช็อตสัญญา Vix Futures ที่สูงที่สุดนับตั้งแต่เดือน ม.ค.เป็นต้นมา ขณะที่ดัชนี Vix ซึ่งสะท้อนความเสี่ยงและผันผวนของตลาด ก็ปรับตัวแตะระดับสูงสุดตั้งแต่เดือน ก.พ.เช่นกัน

นอกจากนี้ ยังเป็นเพราะการ โรเทตทิ้งหุ้นกลุ่มเทคโนโลยีที่ร้อนแรงและแพงมาตลอดปีนี้ (FANG) เปลี่ยนไปเล่นหุ้นกลุ่มอื่นที่ถูกกว่าแทน รวมถึงยังเป็นเพราะผลทางจิตวิทยาจากเรื่องสงครามการค้า ที่ล่าสุดกองทุนการเงินระหว่างประเทศ (ไอเอ็มเอฟ) ได้ปรับลดประมาณการจีดีพีโลกไปแล้ว อีกทั้งยังเป็นผลของการใช้กลยุทธ์การลงทุนอย่างเป็นระบบของพวกนักลงทุนสถาบันรายใหญ่ประกอบกันด้วย

ภาวะตลาดหุ้นปรับตัวลงหนัก ทั่วโลกครั้งนี้ยังไม่ถึงกับถูกมองว่าเป็นสัญญาณร้ายของวิกฤตหรือปัญหาเศรษฐกิจ แต่ถูกมองว่าอาจเป็นจุดเริ่มต้นของการ "ปรับฐานครั้งใหญ่" ที่นำโดยสหรัฐ ซึ่งขึ้นมาอย่างร้อนแรงแซงหน้าตลาดอื่นๆ ทั่วโลกมาตลอดทั้งปีนี้

เพียงแต่การปรับฐานครั้งนี้จะหยุดลงเมื่อไหร่ ที่ระดับไหน และจะถือเป็นการปิดฉากตลาดกระทิงที่ยาวนานมาถึง 9 ปี หรือไม่เท่านั้น ซึ่งนี่คือสิ่งที่หลายฝ่ายกำลังกังวลกัน เพราะการดิ่งลงครั้งนี้ไม่เหมือนกับครั้งก่อนๆ และหลายคนวิตกว่านี่อาจจะไม่ใช่การปรับฐานที่ดีของยุคกระทิง (Bull Market Correction) ตามที่ทำเนียบขาวอ้างเอาไว้

แม้นิยามของการปรับฐานในตลาดหุ้นจะหมายถึงราคาที่ขึ้นหรือลงไม่ต่ำกว่า 10% และการลงของหุ้นอเมริกางวดนี้ก็ยังไม่ถึงขั้นนั้นเมื่อเทียบจาก ระดับนิวไฮปีนี้ แต่ โอลิเวอร์ เพอร์เช รองประธานและประธานฝ่ายกลยุทธ์ตลาดของบริษัทจัดการสินทรัพย์ บรูเดอร์แมน ให้มุมมองกับรอยเตอร์สว่า นี่อาจเป็นจุดเริ่มต้นของการปรับฐานในตลาดหุ้น และจะตามไปถึง เรื่องผลประกอบการบริษัท ซึ่งไม่ใช่ ในไตรมาส 3 ที่กำลังจะออกมา แต่จะเป็นการมองไปถึงไตรมาส 4 และปีหน้ากันแล้ว

หากเทียบกับภาวะตลาดหุ้นดิ่งแรงเมื่อเดือน ก.พ.ปีนี้ หรือที่ได้ฉายาว่า Volmageddon ซึ่งเป็นช่วงการปรับฐานที่ดัชนีเอสแอนด์พี 500 ดิ่งไปราว 10% นั้น นักวิเคราะห์มองว่างวดนี้อาจไม่ได้ดีเหมือนครั้งก่อน และมีความแตกต่างกันในหลายประเด็น โดยเฉพาะเรื่องดอกเบี้ยและบรรยากาศการค้าโลก

หากดูจากการที่ตลาดหุ้นสหรัฐสามารถยืนระยะตลาดกระทิงมาได้นานถึง 9 ปี นับตั้งแต่เดือน มี.ค. 2009 หรือนานที่สุดเป็นประวัติศาสตร์ อีกทั้งยังมีการทุบสถิติใหม่ไปหลายต่อหลายครั้งในปีนี้ ทำให้การปรับฐานเป็นสิ่งที่นักลงทุนคาดการณ์กันเอาไว้อยู่แล้ว แต่สิ่งที่ทำให้การปรับฐานเมื่อช่วง ต้นปีนี้ หรือประมาณวันที่ 2-8 ก.พ. เป็นการปรับฐานที่ดีนั้น เป็นเพราะสหรัฐกำลังจะได้อานิสงส์จากมาตรการลดภาษีของรัฐบาล โดนัลด์ ทรัมป์ ที่ประกาศเมื่อปีที่แล้วและมีผลในปีนี้ ซึ่งแตกต่างจากงวดปัจจุบันที่กำลังเกิดขึ้น

เพราะนอกจากผลของมาตรการภาษีจะหมดไปกับการซื้อหุ้นคืนครั้งใหญ่ของบริษัทต่างๆ ในตลาดสหรัฐแล้ว สภาพแวดล้อมก็ยังถูกกดดันด้วยภาวะดอกเบี้ยขาขึ้น และความไม่แน่นอนของสงครามการค้าที่ยัง ไม่จบในเร็วๆ นี้

ธนาคารกลางสหรัฐ (เฟด) กลายเป็นแพะที่ต้องแบกรับความกดดัน ของตลาดทุนโลกอีกครั้งไม่ต่างจาก ยุคของ เบน เบอร์แนนคี และเจเน็ต เยลเลน ผู้ว่าการคนก่อน แม้แต่ประธานาธิบดีสหรัฐเองก็ยังกดดันด้วยการโจมตีผู้ว่าการแบงก์ชาติของตัวเอง เพื่อกดดันให้ชะลอการขึ้นดอกเบี้ยออกไป เพราะการขึ้นดอกเบี้ยของเฟดถูกมองว่าเป็นต้นเหตุของปัญหาในตลาดบอนด์ขณะนี้ และยังสร้างความ ปั่นป่วนไปทั่วโลก

อย่างไรก็ดี แรงกดดันต่อเฟดในครั้งนี้อาจไม่ได้ผลเหมือนครั้ง Taper Tantrum ในยุคเบอร์แนนคี เพราะตัวเลขเศรษฐกิจพื้นฐานสหรัฐเกือบทั้งหมดล้วนสนับสนุนให้ขึ้นดอกเบี้ย โดยที่เฟดไม่จำเป็นต้องอ้างความกลัวเรื่องฟองสบู่สินทรัพย์ด้วยซ้ำ โมฮัมเหม็ด เอล อีเรียน หัวหน้านักเศรษฐศาสตร์จากอัลลิอันซ์ ให้มุมมองกับซีเอ็นบีซีว่า แรงกดดันของตลาดทุนในครั้งนี้ไม่น่าจะได้ผล และที่จริงแล้ว เศรษฐกิจสหรัฐก็ยังดีพอจนสามารถ รับแรงกดดันได้อีก 2 ปี จึงยังไม่มี อะไรน่าห่วงนัก

หลายฝ่ายมองว่างานเลี้ยงในตลาดหุ้นอเมริกายังไม่ถึงวันเลิกรา ในเร็วๆ นี้ และยังสามารถรีบาวด์กลับมาได้อยู่เมื่อมองจากพื้นฐานที่ยังแกร่ง เพียงแต่อาจจะไม่มือเติบหวือหวาทุบสถิติเป็นว่าเล่นแบบ The Great Gatsby เหมือนที่ผ่านมาเท่านั้น

โดย นันทิยา วรเพชรายุทธ

Source: Posttoday